Blog

Czy banki są już teraz naprawdę skłonne do zawierania ugód z "frankowiczami"?

Teraz - czyli po wyroku TSUE w sprawie pozwów o "koszty korzystania z kapitału".

Oto aktualne na dzień 21 czerwca 2023 zestawienie teorii z rzeczywistością.

Tuż przed wyrokiem TSUE w sprawie wynagrodzenia za korzystanie z kapitału banki uruchomiły w mediach kampanię reklamową pod bardzo ładnym hasłem „Ugoda lepsza niż proces”.

Część II - praktyka.

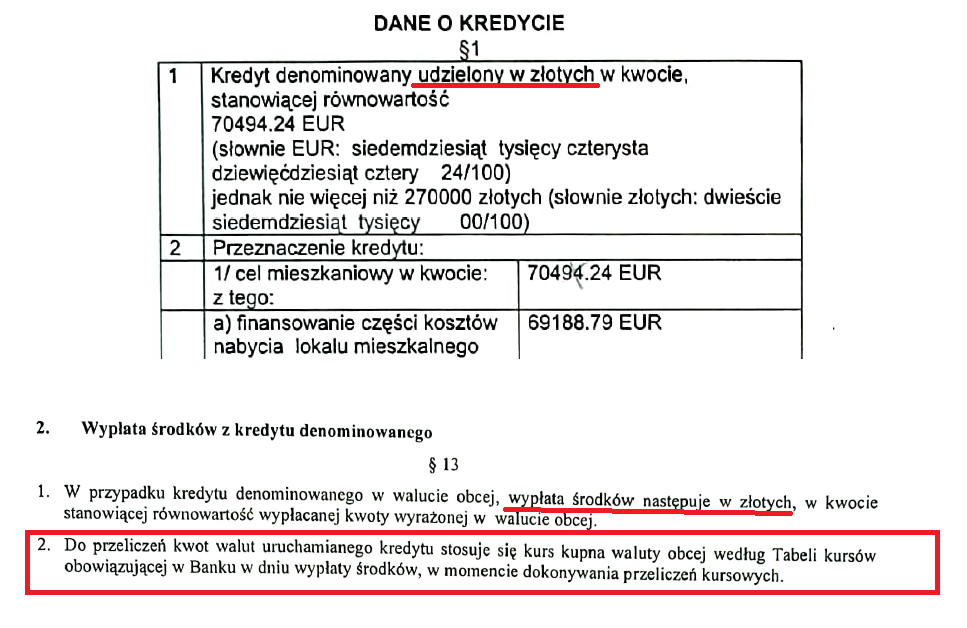

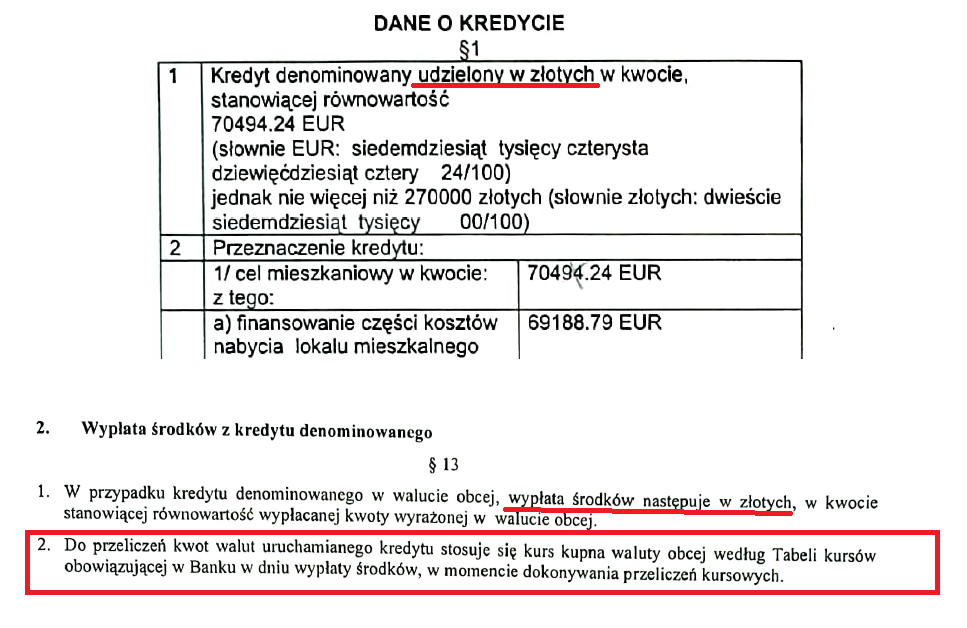

W dniu 15 czerwca 2023 roku tuż po ogłoszeniu przez TSUE, że banki nie mają prawa pozywać kredytobiorców o "korzystanie z kapitału", jeśli umowa kredytowa jest nieważna, pewien kredytobiorca złożył w banku PKO BP reklamację dotyczącą swojego kredytu "walutowego", którego najważniejsze zapisy w umowie kredytowej wyglądały tak:

W reklamacji kredytobiorca złożył bankowi propozycję ugodowego rozwiązania sporu. Ugoda miałaby polegać na tym, że wszystkie dotychczasowe wpłaty zostają zaliczone na poczet spłaty kapitału kredytu wypłaconego w PLN w roku 2011, a pozostała niedopłata (około 50tys.zł) zostałaby przez bank rozłożona na raty i byłaby spłacana tak jak każdy inny kredyt złotówkowy według aktualnej oferty banku PKO BP.

Wydawać by się więc z pozoru mogło, że sprawa jest prosta - typowa umowa "walutowa" z typową wadą prawną prowadzącą do upadku umowy, ponieważ po usunięciu nieuczciwego zapisu o wypłacie kredytu według kursu z tabeli banku nie wiadomo, jak taką umowę wykonać wypłacając kredyt w PLN, bo umowa nie przewiduje wypłaty w walucie EUR. Wydawać by się mogło, że banki po masakrze w TSUE z dnia 15-06-2023 naprawdę nabrały już chęci do dogadywania się z kredytobiorcami.

Tymczasem najwyraźniej w banku PKO BP czas zatrzymał się gdzieś w roku 2015, ponieważ odpowiedź otrzymana na tę reklamację mogłaby być z powodzeniem udzielona przez ten bank w roku 2015, gdy nie było jeszcze żadnych pozytywnych wyroków unieważniających takie umowy i gdy TSUE jeszcze się tym tematem w ogóle nie zajmował.

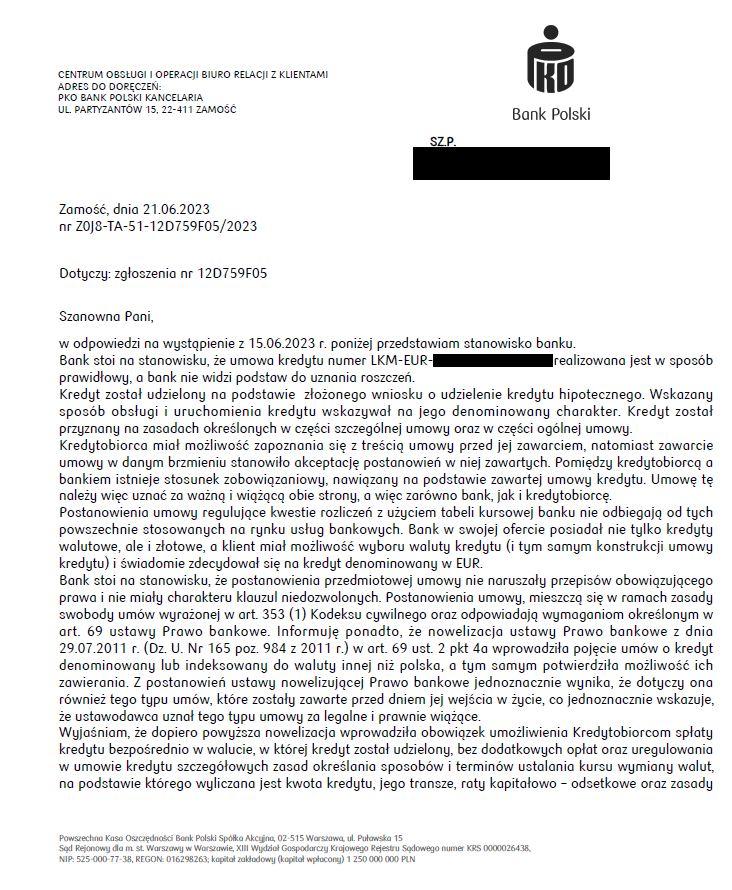

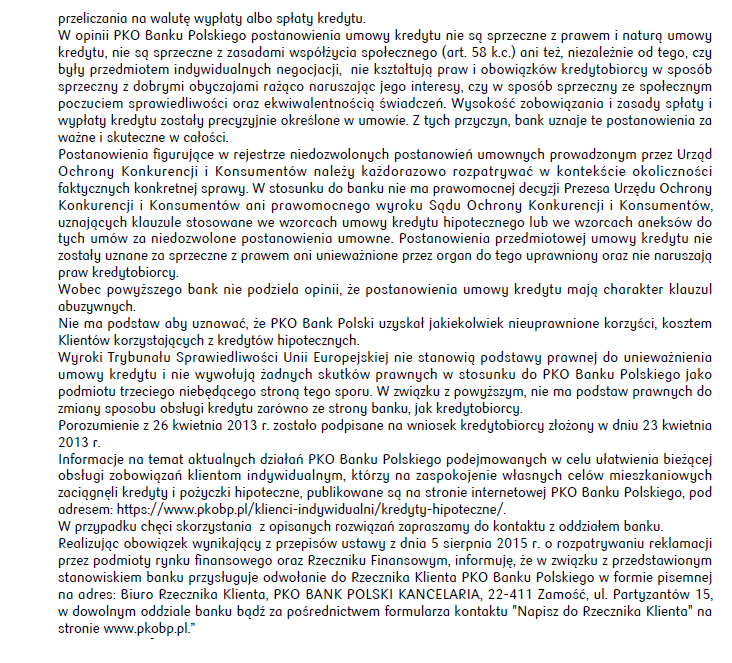

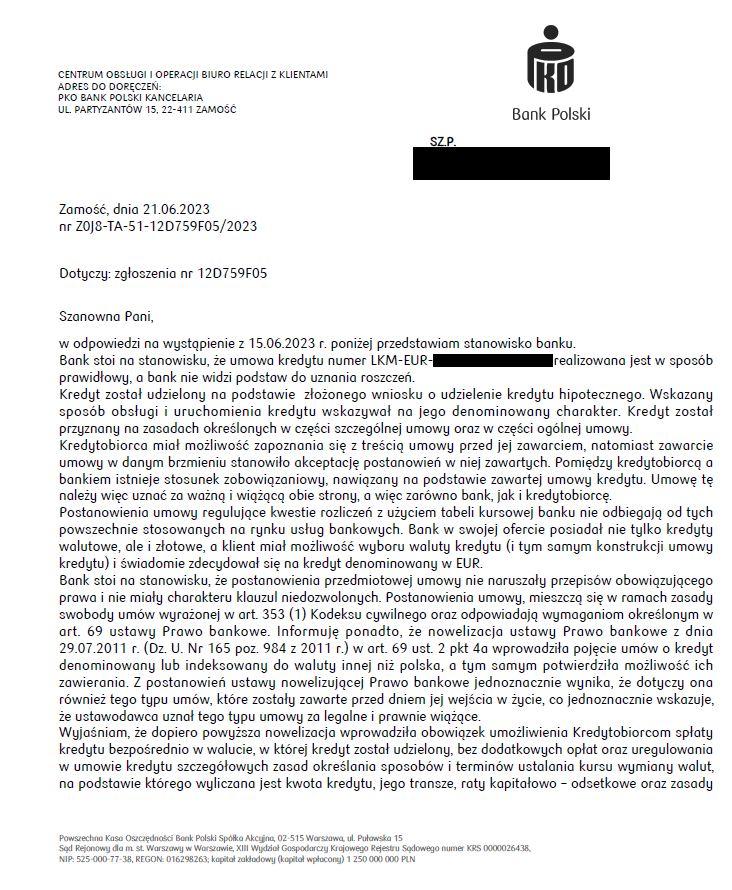

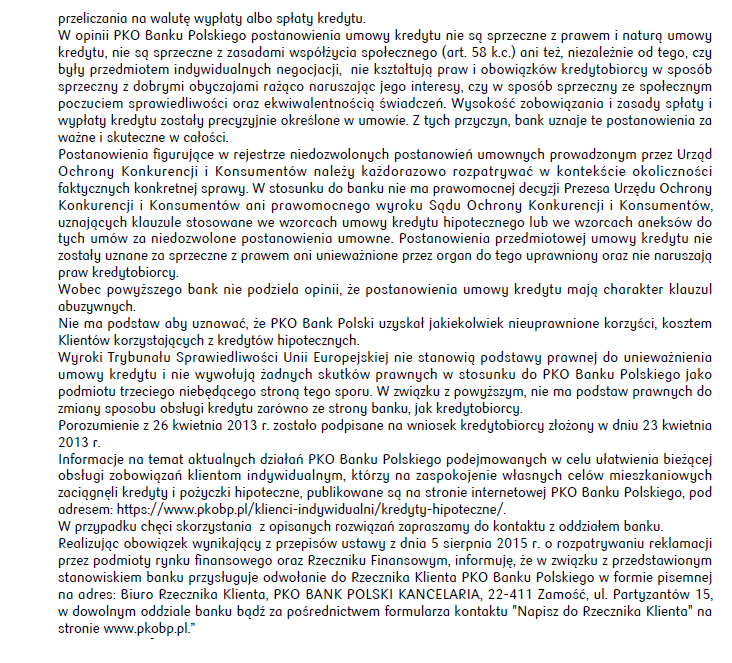

Oto co w odpowiedzi na reklamację napisał bank:

I to nie jest żart. Oni tak naprawdę napisali w swoim piśmie z dnia 21-06-2023. Jeśli ktoś nie wierzy, to poniżej publikujemy w całości otrzymane od banku pismo:

Tak więc w praktyce wygląda na mityczna chęć banków do zawierania ugód z "frankowiczami": "bank nie widzi podstaw do uznania roszczeń"

Tak naprawdę pozostaje więc jedynie sąd - na własne życzenie banków.

Oto aktualne na dzień 21 czerwca 2023 zestawienie teorii z rzeczywistością.

Część I - teoria.

W dniu 15-06-2023 Trybunał Sprawiedliwości Unii Europejskiej ostatecznie zniszczył jedynego bankowego "straszaka na frankowiczów" pod postacią "pozwów o korzystanie z kapitału".

Ponoć banki teraz są już skłonne do ugód w sprawach swoich kredytów "walutowych", bo (ponoć) ugoda jest pod każdym względem lepsza od rozstrzygania takiego sporu z pomocą sądów.

Do dogadywania się z "frankowiczami" zachęca już nawet sam prezes KNF:

Źródło: https://www.bankier.pl/wiadomosc/KNF-nadal-jest-przestrzen-na-zawieranie-ugod-pomiedzy-frankowcami-a-bankami-8562032.html«"Uważam, że ugody - według naszego schematu - to rozwiązanie sprawiedliwe i zrównoważone. Gdyby reakcja banków na naszą propozycję z 2020 roku była od początku bardziej entuzjastyczna, to dynamika wokół spraw frankowych byłaby trochę inna"»

Tuż przed wyrokiem TSUE w sprawie wynagrodzenia za korzystanie z kapitału banki uruchomiły w mediach kampanię reklamową pod bardzo ładnym hasłem „Ugoda lepsza niż proces”.

Część II - praktyka.

W dniu 15 czerwca 2023 roku tuż po ogłoszeniu przez TSUE, że banki nie mają prawa pozywać kredytobiorców o "korzystanie z kapitału", jeśli umowa kredytowa jest nieważna, pewien kredytobiorca złożył w banku PKO BP reklamację dotyczącą swojego kredytu "walutowego", którego najważniejsze zapisy w umowie kredytowej wyglądały tak:

W reklamacji kredytobiorca złożył bankowi propozycję ugodowego rozwiązania sporu. Ugoda miałaby polegać na tym, że wszystkie dotychczasowe wpłaty zostają zaliczone na poczet spłaty kapitału kredytu wypłaconego w PLN w roku 2011, a pozostała niedopłata (około 50tys.zł) zostałaby przez bank rozłożona na raty i byłaby spłacana tak jak każdy inny kredyt złotówkowy według aktualnej oferty banku PKO BP.

Wydawać by się więc z pozoru mogło, że sprawa jest prosta - typowa umowa "walutowa" z typową wadą prawną prowadzącą do upadku umowy, ponieważ po usunięciu nieuczciwego zapisu o wypłacie kredytu według kursu z tabeli banku nie wiadomo, jak taką umowę wykonać wypłacając kredyt w PLN, bo umowa nie przewiduje wypłaty w walucie EUR. Wydawać by się mogło, że banki po masakrze w TSUE z dnia 15-06-2023 naprawdę nabrały już chęci do dogadywania się z kredytobiorcami.

Tymczasem najwyraźniej w banku PKO BP czas zatrzymał się gdzieś w roku 2015, ponieważ odpowiedź otrzymana na tę reklamację mogłaby być z powodzeniem udzielona przez ten bank w roku 2015, gdy nie było jeszcze żadnych pozytywnych wyroków unieważniających takie umowy i gdy TSUE jeszcze się tym tematem w ogóle nie zajmował.

Oto co w odpowiedzi na reklamację napisał bank:

- Bank stoi na stanowisku, że umowa kredytu numer (...) realizowana jest w sposób prawidłowy, a bank nie widzi podstaw do uznania roszczeń.

- Pomiędzy kredytobiorcą a bankiem istnieje stosunek zobowiązaniowy, nawiązany na podstawie zawartej umowy kredytu. Umowę tę należy więc uznać za ważną i wiążącą obie strony, a więc zarówno bank, jak i kredytobiorcę.

- Postanowienia umowy regulujące kwestie rozliczeń z użyciem tabeli kursowej banku nie odbiegają od tych powszechnie stosowanych na rynku usług bankowych. Bank w swojej ofercie posiadał nie tylko kredyty walutowe, ale i złotowe, a klient miał możliwość wyboru waluty kredytu (i tym samym konstrukcji umowy kredytu) i świadomie zdecydował się na kredyt denominowany w EUR.

- W opinii PKO Banku Polskiego postanowienia umowy kredytu nie są sprzeczne z prawem i naturą umowy kredytu, nie są sprzeczne z zasadami współżycia społecznego (art. 58 k.c.) ani też, niezależnie od tego, czy były przedmiotem indywidualnych negocjacji, nie kształtują praw i obowiązków kredytobiorcy w sposób sprzeczny z dobrymi obyczajami rażąco naruszając jego interesy, czy w sposób sprzeczny ze społecznym poczuciem sprawiedliwości oraz ekwiwalentnością świadczeń. Wysokość zobowiązania i zasady spłaty i wypłaty kredytu zostały precyzyjnie określone w umowie. Z tych przyczyn, bank uznaje te postanowienia za ważne i skuteczne w całości.

- W stosunku do banku nie ma prawomocnej decyzji Prezesa Urzędu Ochrony Konkurencji i Konsumentów ani prawomocnego wyroku Sądu Ochrony Konkurencji i Konsumentów, uznających klauzule stosowane we wzorcach umowy kredytu hipotecznego lub we wzorcach aneksów do tych umów za niedozwolone postanowienia umowne. Postanowienia przedmiotowej umowy kredytu nie zostały uznane za sprzeczne z prawem ani unieważnione przez organ do tego uprawniony oraz nie naruszają praw kredytobiorcy.

- Wyroki Trybunału Sprawiedliwości Unii Europejskiej nie stanowią podstawy prawnej do unieważnienia umowy kredytu i nie wywołują żadnych skutków prawnych w stosunku do PKO Banku Polskiego jako podmiotu trzeciego niebędącego stroną tego sporu. W związku z powyższym, nie ma podstaw prawnych do zmiany sposobu obsługi kredytu zarówno ze strony banku, jak kredytobiorcy.

I to nie jest żart. Oni tak naprawdę napisali w swoim piśmie z dnia 21-06-2023. Jeśli ktoś nie wierzy, to poniżej publikujemy w całości otrzymane od banku pismo:

Tak więc w praktyce wygląda na mityczna chęć banków do zawierania ugód z "frankowiczami": "bank nie widzi podstaw do uznania roszczeń"

Tak naprawdę pozostaje więc jedynie sąd - na własne życzenie banków.

Powered by CuteNews